Es gibt Worte, die ziehen richtig rein. Als der damalige Vorsitzende der Grünen, Jürgen Trittin, im Jahre 2013 lapidar meinte: „Wir müssen wieder so weit kommen, dass Aktien wenigstens eine Sekunde lang gehalten werden müssen“, dachten wohl viele an einen Hörfehler.

Liest man das »Handelsblatt« vom 19.08.2020, bestätigt sich Trittins Aussage endgültig:

Der einst bekannte Börsenhändler Dirk Müller stellt dort die Frage, ob es wirklich Sinn mache, „Aktien für nur eine Nanosekunde zu halten“. Eine milliardstel Sekunde! „So entwickelt sich die Börse hin zum reinen Casino“, ist er überzeugt, und ihr eigentlicher Kerngedanke, „Unternehmer, die eine Idee haben, zusammenzubringen mit Investoren, die Geld haben“, gehe damit verloren. Die Börsenmanager dagegen sind überzeugt, dieser sogenannte »Hochfrequenzhandel« über die Xetra-Plattform sei unabdingbar, denn »Mindesthaltefristen« hätten eine nachhaltige Störung der Marktstruktur zur Folge, sonst würden die Händler abwandern oder schlechtere Preise anbieten.

Diese Strategie garantiert, dass es dem Normal-Aktionär jederzeit wieder passieren kann, dass eine von Analysten als grundsolide eingestufte Aktie wie Wirecard ab 17. Juni 2020 von 104 Euro auf 1,42 Euro pro Stück am 26. Juni abstürzen konnte, sprich: wertlos geworden ist. Eine solide deutsche Firma aus Aschheim bei München – auf deren Bilanz-Konto sich die erwarteten 1,9 Milliarden Euro einfach nicht finden wollten. Die Untersuchung der desolaten Firmenprüfung und der kriminellen Machenschaften der Ex-Vorstände Jan Marsalek und Markus Braun sind nicht Aufgabe dieses Artikels. Erlaubt sei jedoch eine Frage:

Verschiedene Hedgefonds haben Milliarden am Crash von Wirecard verdient, weil sie bereits vorab gewaltige Summen auf fallende Kurse gewettet hatten – »Leerverkäufe« nennt sich dieses Modell. Fast alle Länder Europas haben partielle Verbote von Leerverkäufen nach dem Börsencrash 2020 erlassen, die deutsche Börsenaufsicht BaFin sieht dafür keinen Anlass. Warum, so darf man fragen, müssen die Milliarden-Gewinne aus diesen Spekulationen nicht in erster Linie den geprellten Anlegern und den 730 Mitarbeitern, deren Entlassung geplant ist, des mittlerweile insolventen Unternehmens zugutekommen? Noch im September diente die Aktie Zockern als willkommene Spekulation – oft mit Verdoppelung oder Halbierung an einem Tag.

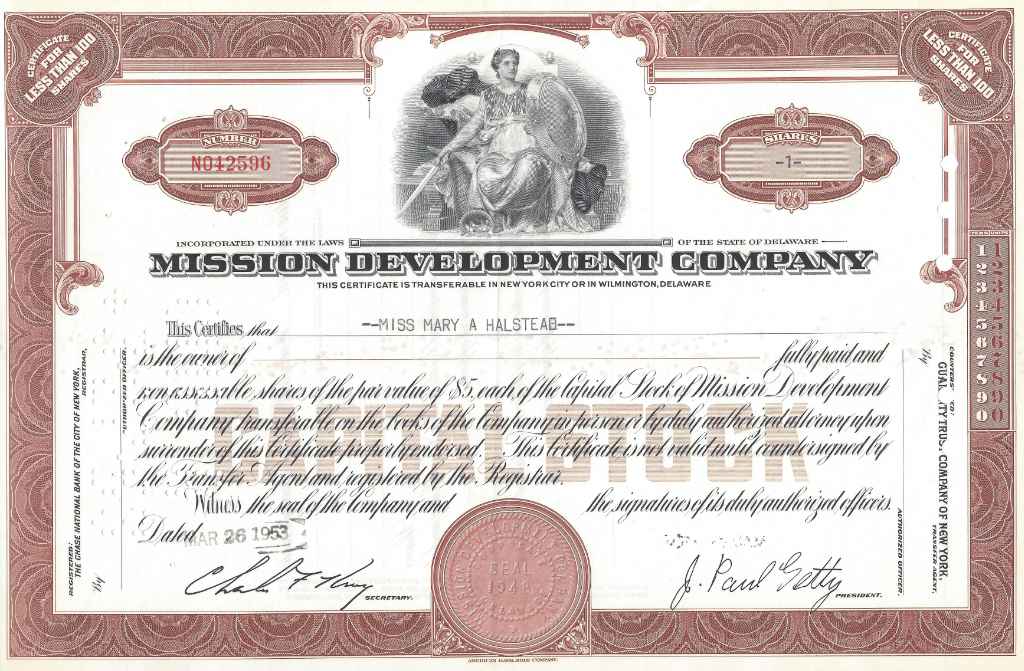

Sicher ist, dass Aktien einst hehre Kunstwerke in Größe DIN-A-4 waren – mit persönlich eingetragenem Namen und Share-Holder-Nummer versehen, über deren Wert ein triumphierender Heroe mit Lorbeerkranz, Schild und Schwert wachte. Das Kauf-Datum dieser Original-Aktie vom 26. März 1953 wurde zusätzlich in die Aktie eingestanzt, die Korrektheit des Vorgangs von Sekretär und Präsident bestätigt – hier durch die Unterschrift des späteren Multimilliardärs John Paul Getty (I.), der die Gesellschaft »Mission Development Company« 1948 gegründet und 1967 in die »Getty Oil Corp.« eingegliedert hatte. Im Stil eines Vertrauen erweckenden großen Wechsels waren diese Aktien Schmuckstücke, oft aus den Bereichen Bergbau, Eisenbahn, Tabakanbau sowie See- und Schifffahrt.

Mit Herzblut erwarb man diese Aktien – und mit dem Wissen, dass diese stetig steigen und eine solide Alterssicherung bedeuten würden. Nach dem Tod wurden sie stolz weitervererbt.

Heute entscheiden Nano-Sekunden über den Kauf-/Verkauf von Aktien; Stopp-Loss-Marken regeln die Haltedauer. Die Aktien selbst bekommt niemand mehr zu Gesicht – sie existieren nur noch digital, virtuell, seelenlos und sind zu austauschbaren Luftnummern verkommen.

Ein »Nebeneffekt« dieses Hochfrequenz-Handels liegt auf der Hand: Der DAX hatte von seinem letzten Crash im Jahre 2008 noch 12 Jahre gebraucht, um von 4000 Punkten auf fast 14 000 Punkte am 19. Februar dieses Jahres heißzulaufen; vier Wochen später, am 18. März, war er aufgrund der Corona-Krise auf 8 400 Punkte abgestürzt – benötigte aber während der »Pandemie« gerade einmal lächerliche vier Monate, um am 21. Juli erneut auf 13 200 Punkte zu explodieren! Dass weltweit unzählige Firmen und Betriebe bankrott und die Arbeitslosen, vor allen in den Billiglohnländern, nicht mehr zu zählen sind, kümmert die Börse nicht. Der Dax braucht – wie die virtuellen Aktien oder Digitalwährungen von heute – keinen Gegenwert mehr. Das EU-Geschenk von 1,8 Billionen Euro (siehe OHA, September 2020) sowie andere weltweite Stützungskäufe spülten den Fonds-Gesellschaften das Geld quasi im Schlaf auf ihr Konto.

Kurze Randnotiz: Im Jahre 2010 wurden noch pro Euro, der durch Arbeit verdient wurde, 50 000 Euro an den Börsen verspekuliert. Aktuelle Daten wären hoch interessant, liegen mir aber leider nicht vor.

Roland Greißl, Fuchstal/Asch

Neueste Kommentare